Inflatie en werkloosheid

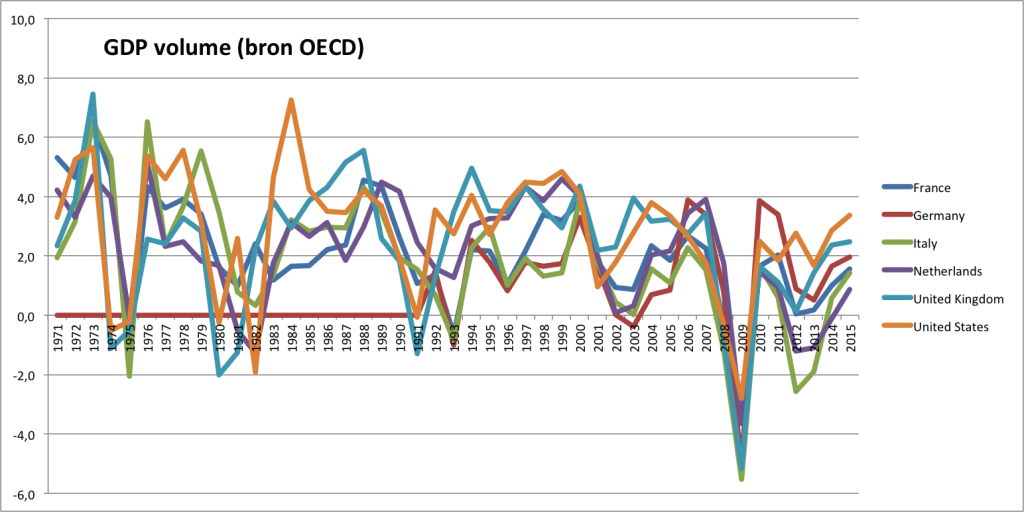

In de jaren zeventig verdwijnt de glans die de wederopbouw aan het economisch leven heeft gegeven. Een verschijnsel dat men niet begrijpt steekt de kop op: een combinatie van afnemende economische groei (stagnatie) en toenemende inflatie. Kortom: stagflatie. Groeide de Nederlandse economie in de jaren zestig nog met gemidddeld 5% per jaar, na 1970 gaat dat eerder in de richting van 3%. De werkloosheid neemt daarentegen heel langzaam toe: van rond 2% of lager in de jaren zestig naar meer dan 4% in 1978.

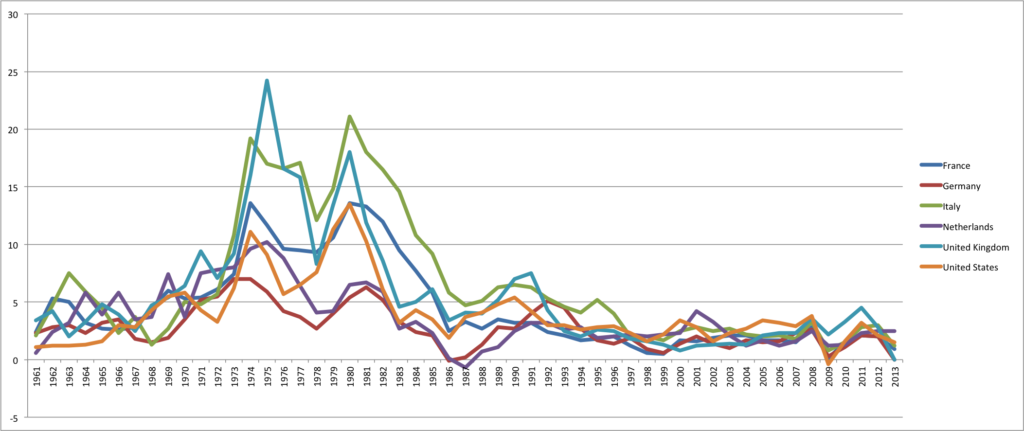

Internationaal gezien zat Nederland met een inflatie van 5% in de jaren zestig al hoog, maar na 1970 gaat de stijging gewoon door. Het toppunt wordt bereikt in 1975 met een inflatie van 10%. Landen met een zwakke valuta, zoals Italië, Groot-Brittannië en Frankrijk, worstelen midden jaren zeventig met een nog veel groter inflatieprobleem. Groot Brittanië spant in 1975 de kroon met een inflatie van bijna 25%.

Volgens de economische theorie zou echter een hoge inflatie worden begeleid door lage werkloosheid of andersom. De Phillips-curve, genoemd naar de econoom die in 1958 een artikel had gepubliceerd over deze relatie, is -in de bewerking van Samuelson en Solow- de weergave van een stabiele verhouding tussen deze twee economische grootheden. Deze relatie past prima in de door Keynes’ denkbeelden gedomineerde economische politiek. Bij een flinke recessie als gevolg van een gebrek aan private investeringen die gepaard gaat met een oplopende de werkloosheid, zorgt de overheid voor extra investeringen (deficit spending) en neemt een begrotingstekort op de koop toe. De vraag naar goederen stijgt en het economisch leven krijgt een impuls. Bij een economie die oververhit dreigt te raken en de inflatie toeneemt, moet de overheid haar uitgaven inkrimpen (en een surplus overhouden, waarmee een eerder tekort wordt vereffend) waardoor het economisch leven weer in rustiger vaarwater komt. Is er echter sprake van economische teruggang door teveel spaarzaamheid dan kan de overheid met belastingverlagingen mensen en bedrijven aansporen meer geld uit te geven. Dat de overheid door economisch beleid ook nog in staat zou zijn conjuncturele cycli te dempen en volledige werkgelegenheid te realiseren, het zogenaamde “fine-tunen”, lijkt op basis van de Phillipscurve ook tot de mogelijkheden te behoren.

In 1968 mengt Milton Friedman zich in het debat over het belang van de Phillipscurve voor economisch beleid. De wisselwerking tussen of uitruil van werkloosheid en inflatie is volgens hem een korte termijn verschijnsel, dat op de lange duur weer verdwijnt. Cruciaal in zijn argumentatie is de “natural rate of unemployment“. Met “natuurlijk” bedoelt Friedman geen onveranderlijk, door de natuur opgelegd werkloosheidsniveau, maar een werkloosheidsniveau dat louter door krachten wordt bepaald die niet van monetaire aard zijn, de zogenaamde “real forces“.

Stel dat een overheid de werkloosheid omlaag wil brengen. De snelheid waarmee de geldhoeveelheid groeit wordt daarom door de centrale bank verhoogd. Omdat er meer geld in omloop komt dan er vraag naar is daalt de rente. Langs verschillende wegen worden dan de uitgaven gestimuleerd. De productie neemt toe en werkloosheid neemt af. Prijzen en lonen zijn vastgelegd voor iets langere termijn dus op dat vlak verandert er niets. Dit is de standaardtheorie.

Maar volgens Friedman is dit slechts het begin. Hij memoreert aan het feit dat verkoopprijzen sneller reageren op een niet verwachte toename van de vraag dan kosten van productiefactoren, waaronder de lonen. Hierdoor gaat het ‘reële’ loon van werknemers achteruit, terwijl ze erop rekenden vooruit te gaan (zij veronderstelden namelijk dat de prijzen gelijk zouden blijven). De groei van werkgelegenheid resulteert nu in de daling van de reële lonen voor de werkgevers na de interventie, terwijl de werknemers dachten er reëel in inkomen op vooruit te gaan. De werknemers zullen meer (reëel) loon gaan vragen en als de werkloosheid onder zijn ‘natuurlijke’ niveau is zullen (er is extra vraag naar arbeid) die gehonoreerd worden. De lonen stijgen reëel en zullen de werkgelegenheidsgroei ongedaan maken, tot het beginniveau weer is bereikt. Resultaat: nominaal hogere lonen, hogere prijzen en dezelfde werkloosheid.

Wil de overheid zijn doel toch bereiken, dan moeten alle maatregelen opnieuw worden genomen en jaagt de overheid de inflatie aan. Niet “hoge” inflatie bewerkstelligt een lagere werkloosheid, maar een “stijgende” inflatie. Dat is dan ook de conclusie van Friedman: “.. there is always a temporary trade-off between inflation and unemployment; there is no permanent trade-off. The temporary trade-off comes not from inflation per se, but from unanticipated inflation, which generally means, from a rising rate of inflation. The widespread belief that there is a permanent trade-off is a sophisticated version of the confusion between „high” and „rising” that we all recognize in simpler forms. A rising rate of inflation may reduce unemployment, a hight rate will not.”(Friedman, M., The role of monetary policy, 1968) Wat volgens de gangbare Keynsiaanse opvattingen niet mogelijk zou zijn, blijkt vanuit een ander perspectief toch weer aannemelijk te maken. Friedman had zijn denkbeelden al in 1968 uiteengezet en velen hadden rond 1975 het gevoel dat hij een blik in de toekomst had geworpen. Keynes out, Friedman in. In 1976 wordt hem de nobelprijs voor de economie toegekend en zijn Nobel Memorial Lecture is getiteld “Inflation and unemployment“.

Monetarisme

Maar dit economendebat is meer dan een dispuut over werkloosheid en inflatie. Het wordt ook aangedreven door opvattingen over de fundamenten van het economisch leven en de rol die de overheid hierin moet, mag of kan spelen. Volgens de monetarist Friedman wordt inflatie niet veroorzaakt door een opwaartse kostendruk of loon-prijsspiraal, maar door een politiek van geldverruiming, die -hij vergelijkt het met het gebruik van alcohol- eerst een prettig resultaat geeft, maar na enige tijd voor de kater zorgt. Uiteindelijk wordt daar niemand wijzer van en de overheid moet het economisch leven niet teveel willen sturen. Hij bestrijdt daarom de ook in de VS toen gangbare loon- en prijsmaatregelen ter beteugeling van de inflatie. “We have been driven into a widespread system of arbitrary and tyrannical control over our economic life, not because economic laws are not working the way they used to, not because the classical medicine cannot, if properly applied, halt inflation, but because the public at large has been led to expect standards of performance that as economists we do not know how to achieve.” De overheid doet er goed aan een vast omlijnde geldgroei na te streven -in overeenstemming met de groei van de productiecapaciteit- zodat inflatie wordt beteugeld en economische stabiliteit wordt gecreëerd. De rest moet worden overgelaten aan de wetten van het economisch leven -lees de markten- en het spel van vraag en aanbod.

In 1970 publiceerde Friedman een artikel in de New York Times waarin Friedman in de verdediging van het aandeelhouderskapitalisme zijn maatschappijvisie laat domineren over zijn economische inzichten. De titel van het stuk wond er al geen doekjes om: The social responsibility of business is to increase its profits. Deze stelling was gebaseerd op de veronderstelling dat de aandeelhouders de eigenaren zijn van een beursgenoteerd bedrijf en dat de managers feitelijk in hun dienst het bedrijf leidden. In zijn ideologische gedrevenheid zag Friedman de andere stakeholders van bedrijven over het hoofd1. En wie daar toch op wees betichtte hij van preaching pure and unadulterated socialism; dat waren in zijn ogen unwitting puppets of the intellectual forces that have been undermining the basis of a free society these past decades. Voor een econoom opmerkelijke woorden waarin de opvatting van Ayn Rand doorschemerden.

Friedman bepleitte dus de afschaffing van het beleid van fine-tunen ten gunste van een nieuw soort minimal music: bevrijdt de markten van allerlei regels die hun optimale werking verstoren en maak de overheid zo klein mogelijk. Haar taken zijn wettelijke regels opstellen, geschillen beslechten en naleving van wettelijke regelingen afdwingen. Overige publieke voorzieningen konden worden opgedoekt. Naarmate geïndustrialiseerde landen verdergaande groei vertonen, zou een groter deel van hun bevolking over voldoende inkomen en middelen beschikken om zelfstandig als consumenten op een vrije markt voor sociale voorzieningen te kunnen opereren. Hierbij wordt gedacht aan onder andere een vrije markt voor gezondheidszorg, (vak-)opleidingen en trainingen, sociale bijstand en gezondheidszorg. Instellingen die zich hier taken stellen, moeten zichzelf kunnen bedruipen.1

Zo werden de geesten rijp gemaakt voor wat in de komende decennia deregulatie zou worden genoemd. De neoliberale Mont Pelerin Society (MPS) had met Friedman een invloedrijke pleitbezorger.

Het naoorlogse geldstelsel: Bretton Woods

Op het moment dat het ‘monetarisme’ zich keert zich tegen de denkbeelden van Keynes gaat ook een ander project waaraan hij heeft meegewerkt ter ziele: het internationale geldstelsel van Bretton Woods. Bij de reconstructie van het internationale geldstelsel na de Tweede Wereldoorlog probeerde men lessen te trekken uit de gebeurtenissen tussen de twee wereldoorlogen, vooral de grote crisis van de jaren dertig. De Amerikanen -onder leiding Harry Dexter White- en de Britten -onder leiding van John Maynard Keynes- ontwikkelen een plan dat in 1944 door 44 landen in Bretton Woods wordt ondertekend en dat in 1946 in werking treedt.

Het nieuwe internationale geldstelsel werkt met wisselkoeren die 1% mogen ‘zweven’ rond vastgestelde waardes. Bij grote economische onevenwichtigheden (als betalingsbalansen grote overschotten of tekorten vertonen) kunnen die vastgestelde waardes worden gewijzigd (devaluatie of revaluatie). De dollar is de enige munt die inwisselbaar is in goud. Voor $35 krijgt men 1 ounce (28,34 gram) goud. Controles op het internationale kapitaalverkeer werden toegestaan en het nieuw opgerichte Internationaal Monetaire Fonds (IMF) ziet toe op het economisch beleid van de aangesloten landen. Ook beschikte dit instituut over middelen om landen bij te staan als hun munt onder druk komt te staan.

Marshalplan

De naoorlogse opbouwfase duurde langer dan voorzien en pas in 1958 zijn de valuta van de geïndustrialiseerde landen daadwerkelijk tegen elkaar inwisselbaar. De grote tekorten op de Europese betalingsbalansen en een gebrek aan dollars leidden in eerste instantie tot allerlei beperkingen in het handels- en geldverkeer. Met het Marshall-plan, dat in 1948 start, komt een stroom dollars op gang (gedurende vier jaar 13 miljard dollar aan giften en leningen) waarmee de Europese landen hun economieën kunnen laten groeien en hun export kunnen herstellen. Daarmee werd uiteindelijk ook politieke stabiliteit bevorderd. Landen die gebruik maakten van de hulp moesten wel gezamenlijk zorgen voor een liberalisering van het onderlinge handels- en kapitaalverkeer. Daartoe werd in april 1948 de Organisatie voor Europese Economische Samenwerking opgericht; in 1961 is deze organisatie omgevormd tot de OESO, de Organisatie voor Economische Samenwerking en Ontwikkeling, waaraan ook niet Europese landen kunnen deelnemen.

Dollar als sleutelvaluta

Het economische belang van Groot Brittanie neemt na de Tweede Wereldoorlog snel af en het pond sterling verliest uiteindelijk haar rol als reservevaluta. Na een afwisseling, in de jaren van 1959 tot 1967, tussen fiscale stimulering ten behoeve van volledige werkgelegenheid en bezuinigingen om het handelstekort in toom te houden, devalueert het pond in 1967 met ruim 12%. Daarmee wordt de dollar de sleutelvaluta in het naoorlogse internationale geldstelsel en praktisch leidt dit tot een “fixed exchange rate gold dollar standard“.2 Hiermee zouden de ontwerpers van het Bretton Woods stelsel niet erg blij zijn geweest, want het leidt tot problemen die kenmerkend waren voor de monetaire situatie tussen de twee wereldoorlogen: problemen rond betalingsbalansen (hoe landen omgaan met overschot/tekort bij bijna vaste wisselkoersen en de VS als enige reservevaluta), liquiditeit (goudproductie zou nooit groot genoeg zijn om gelijke tred te houden met groei van productie en wereldhandel) en vertrouwen (zouden dollars op termijn wel inwisselbaar zijn voor goud). Het vertrouwensprobleem leidt ten slotte in 1971 tot het einde van het Bretton Woods systeem.

Goudpool

Maar al veel eerder zijn er tekens waar te nemen van naderend onheil. In 1960 wint Kennedy de presidentsverkiezingen met het motto “to get America moving again“. Dit leidt prompt tot speculatie over toenemende inflatie en een devaluatie van de dollar. De goudprijs loopt op de vrije markt in London op tot rond de 40 dollar. De Amerikaanse autoriteiten vrezen een groei in het aanbod van dollars dat de centrale bank tegen goud zal moeten inwisselen. Zeven centrale banken vormden samen met de FED een ‘goudpool’ om de prijs van goud te stabiliseren op $35. In de jaren daarop nemen de regeringen onder Kennedy en Johnson allerlei maatregelen om de lopende rekening te versterken en de kapitaaluitvoer te beperken. De FED ondersteunt een expansief fiscaal beleid van de regering met de Operation Twist –Chubby Checkers The Twist was razend populair in 1960-1961-, waarbij staatsobligaties met een langere looptijd worden gekocht en staatobligaties met een kortere looptijd worden verkocht. De korte termijn rente zou hierdoor oplopen en de kapitaalinstroom naar de VS stimuleren; de lange termijn rente zou dalen wat een stimulans is voor investeringen.

Maar twee problemen blijken hardnekkig: goud wordt schaarser en de inflatie in de VS neemt toe. De oorlog in Vietnam kost veel geld en de concurrentiekracht van de VS is tanende waardoor het overschot op de lopende rekening kleiner wordt en het tekort op de betalingsbalans toeneemt. Door de ruime geldpolitiek in de VS komen steeds meer dollars in het financiële systeem. “Expansionary monetary policy in the early 1960s reflected the growing preference by the authorities for full employment over price stability and later, in the mid-l960s, to help finance budget deficits associated with both the Vietnam War and increased spending on social programs.”

De sterk toegenomen internationale mobiliteit van privaat kapitaal, iets waar de ontwerpers van Bretton Woods niet op hadden gerekend, draagt ook bij de ‘storingsgevoeligheid’ van het naoorlogse geldstelsel. Maar onder druk van de VS blijven de centrale banken de dollar steunen en stimuleren de Europese overheden Amerikaanse importen.

Maar het punt waarop voor de Europese landen de kosten voor instandhouding van Bretton Woods groter worden dan de baten komt steeds dichter bij. In 1968 raakt het systeem steeds verder uit balans en er ontstaat een speculatieve run op goud. Deze turbulentie resulteert in de opheffing van de goudpool en in een demonetisering van het goud, waardoor in feite een dollarstandaard wordt gecreëerd.

Het einde van Bretton Woods

Maar de Amerikanen voeren echter geen financieel beleid dat past bij deze nieuwe rol als sleutelvaluta en laten de inflatie oplopen. Landen met een handelsoverschot, met name Duitsland en Nederland, vrezen echter voor een import van inflatie en de druk op de dollar om te devalueren wordt steeds groter. Een eerste valutacrisis ontstaat als wordt gespeculeerd op een revalutatie van de Duitse mark (of een devaluatie van de Franse franc) en toont aan dat het systeem van Bretton Woods van aanpasbare wisselkoersen in de praktijk nauwelijks nog functioneert. Een tweede valutacrisis rond de dollar luidt in 1971 het einde van Bretton Woods in. Als de Engelsen en Fransen er vervolgens over denken hun dollars tegen goud in te wisselen kondigt president Nixon op 15 augustus 1971 aan dat dollars ’tijdelijk’ niet meer kunnen worden omgewisseld in goud. In december 1971 wordt een overeenkomst gesloten in het Smithsonian Conference met afspraken over een nieuwe inrichting van het stelsel van vaste wisselkoersen: de dollar devalueert 8 procent en een aantal andere munten, waaronder de Duitse mark en de gulden, revalueren licht. Er wordt een nieuwe bandbreedte vastgelegd van 2,5% in plaats van 1%. Maar al in 1973 gaat is duidelijk dat, na een hernieuwde devaluatie van de dollar met 10 procent, vaste wisselkoersen niet meer te redden zijn. De markten zijn niet overtuigd dat de economische onevenwichtigheden hiermee uit de weg zijn geruimd en opnieuw vlucht men uit de dollar. De europese mogendheden laten hun munten zweven. Bretton Woods is definitief geschiedenis.

Europese samenwerking

De Europese landen verenigd in de Europese Economische Gemeenschap (EEG) gaan in 1972 al over op een monetaire samenwerking waarin de koersen onderling mogen bewegen binnen een bandbreedte van 2,25% en ten opzichte van de dollar overeenkomstig de afspraken van de Smithsonian Agreement, de zogenaamde ‘slang in de tunnel’. Maar als, zoals we net zagen, de dollar in 1973 weer moet devalueren blijft verliest de Slang haar tunnel. De Monetaire Slang leidt in de jaren zeventig een bewogen leven en steeds meer landen moeten de Slang verlaten. In 1978 wordt besloten tot de oprichting van het Europese Monetaire Stelsel (EMS) en in 1990 wordt met de oprichting van de Europese Montaire Unie (EMU) het startsein gegeven voor een volledige economische integratie.

Nederlands wisselkoersbeleid en export

Na een periode van relatieve rust met vaste wisselkoersen neemt eind jaren zestig de turbulentie op monetair gebied dus flink toe en trekt in de jaren zeventig aan tot stormachtig: een inflatie die niet in toom lijkt te houden en wisselkoeren die maar niet in het gareel van de beleidsmakers willen lopen. Het wisselkoersbeleid van Nederland is gericht op stabiliteit in de koersverhoudingen met de twee belangrijkste handelspartners: Duitsland en België. Daarom volgt Nederland bijvoorbeeld in 1973 de revaluatie van de Duitse mark met ongeveer 5%, maar volgen in 1976, 1978 en 1979 kleine stapjes terug ten opzicht van deze munt.

Al met al neemt de waarde van Nederlandse gulden van 1971 tot 1980 toe met bijna 40% en twijfel over de juistheid van het wisselkoersbeleid groeit. Maar de waardevermeerdering van de gulden maakt de import natuurlijk weer goedkoper en in het ideale geval wordt per saldo de export niet duurder omdat benodigde import goedkoper is geworden. Uit berekeningen van het Centraal Planbureau (Centraal Economisch Plan 1978) blijkt echter dat er een ruilvoetverslechtering (exportprijspeil/importprijspeil x 100) optreedt van bijna 15%. “In de periode 1971-1976 liep de effectieve waardevermeerdering van de gulden voor de verschillende goederencategorieen uiteen van 23% tot 0%. Hoe belangrijker voor een bepaalde goederencategorie de export was naar een land met een sterke valuta (West-Duitsland) des te geringer de effectieve waardevermeerdering van de gulden was.” (WRR, 1980, Plaats en toekomst van de Nederlandse industrie, blz. 41).

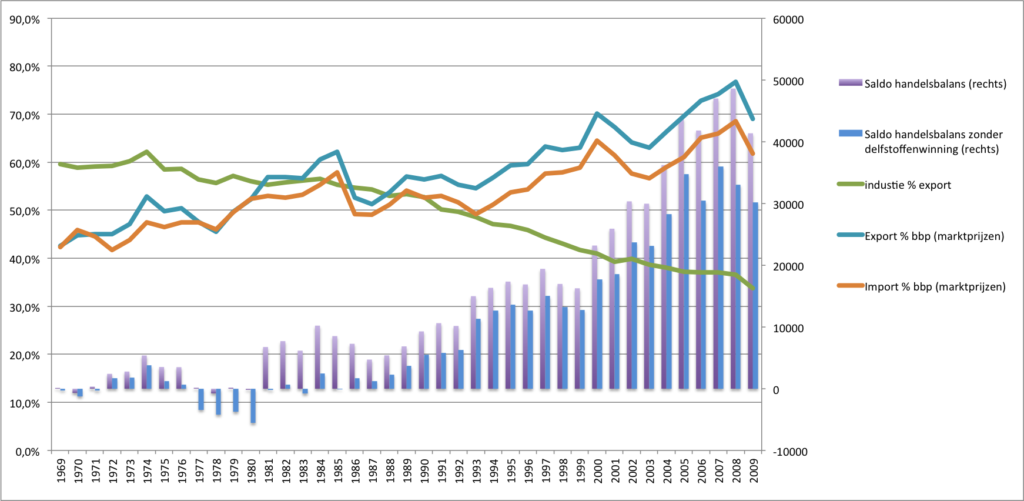

Vanaf 1974 -de oliecrisis van 1973 gaat ook hier niet onopgemerkt voorbij- daalt het overschot op de handelsbalans en in 1978 en 1980 is er zelfs sprake van een tekort. Laten we echter de aardgasexport buiten beschouwing dan verandert het beeld aanzienlijk. Van 1976 tot 1983 is er sprake van een tekort of hooguit een evenwicht op de handelsbalans.

De harde Nederlandse gulden komt voor goederen als dranken en tabak, chemische producten en machines bepaald niet gelegen en het economische beeld wordt gedurende de jaren zeventig steeds somberder. Rond 1975 begint ook de gestage verandering van de samenstelling van de Nederlandse export. In dat jaar is de industrie nog goed voor ruim 60% van alle export; in 2009 is dat gedaald naar ruim 30%.

De groeiende kritiek op het wisselkoersbeleid krijgt een politieke dimensie als na het aftreden van het kabinet Den Uyl in 1977 demissionair minister van Financiën Duisenberg waarschuwt voor een CDA-VVD coalitie die zou aansturen op een devaluatie. In de Tweede Kamer neemt de PvdA, als zij eenmaal in de oppositie is terecht gekomen, echter een gewijzigd standpunt in en pleit voor een “grondige evaluatie van het wisselkoersbeleid en van ons meedoen in de slang“.

Energie, inflatie en economische crises

Aardgas

Eén van de vaak genoemde oorzaken van de harde gulden is het noemen meer dan waard: de export van aardgas. In 1967 vloeit het eerste gas naar het buitenland en in 1980 piekt de uitvoer met 56 miljard kubieke meter; dat is iets meer dan er in het binnenland wordt verbruikt. Het gas dat wordt geexporteerd is -voorzichtig uitgedrukt- niet scherp geprijsd. Omdat men kernenergie als veelbelovende concurrent van fossiele brandstoffen beschouwt, wordt ingezet op een snelle en grootschalige exploitatie van de schat onder de Nederlandse bodem. Maar ondanks de lage verkoopprijs levert het aardgas toch een flinke bijdrage aan de export en dus ook in de vraag naar guldens. Het aandeel van het aardgas in de export neemt tussen 1976-1985 toe tot 5% – 7%.

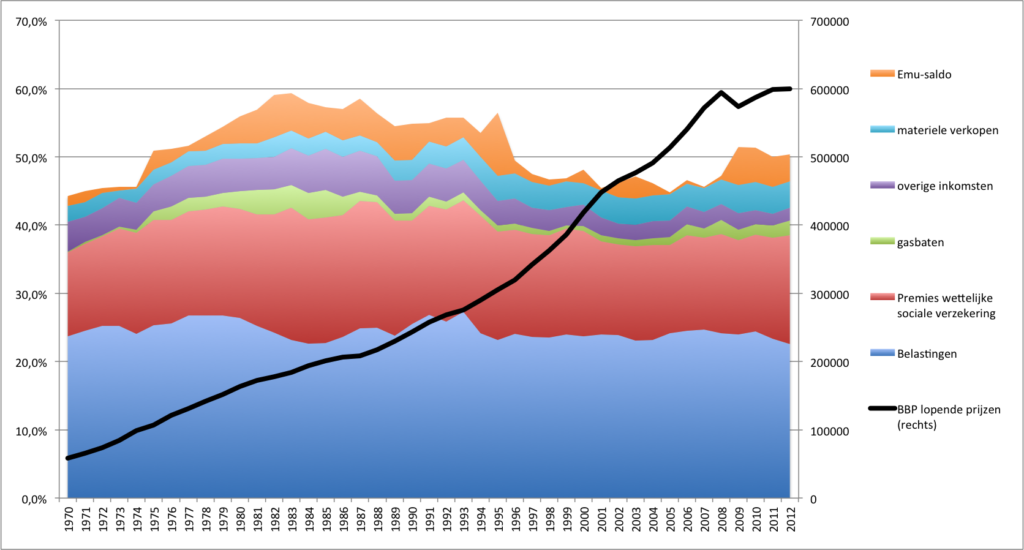

De overheid ziet de inkomsten uit deze bron in korte tijd flink toenemen – tot ongeveer 6% van al haar inkomsten in 1977 en begin jaren tachtig zelfs tot 10% . Deze financiële impuls komt zeer gelegen want de toenemende economische tegenwind wordt goed voelbaar. De jaarlijkse groei van de economie wordt steeds kleiner en valt in 1975 zelfs even stil. De overheid probeert het tij te keren en steunt bedrijven in moeilijkheden, houdt de sociale voorzieningen, waarvan steeds meer gebruik wordt gemaakt, op een hoog niveau, stelt belangengroepen met subsidies tevreden en moet steeds meer rente gaan betalen over de bestaande staatsschuld. De collectieven uitgaven eisen gedurende de jaren zeventig een steeds groter deel van het nationale inkomen op -van rond 43% in 1970 naar 60% in 1982- en ondanks de aardgasinkomsten geeft de overheid meer uit dan er binnenkomt: het begrotingstekort loopt gestaag op (emu-saldo).

De harde gulden, industriële neergang en grootschalige grondstoffenexport worden in 1977 gezien als symptomen van de Hollandse ziekte of Dutch disease. De benaming is afkomstig uit het Verenigd Koninkrijk en in omloop gebracht in de politieke strijd tussen Labour en de Conservatieven onder Margaret Thatcher. Het tijdschrift The Economist claimt de bedenker van deze term te zijn: “”Dutch disease”, a term coined by this newspaper in 1977 to describe the impact of a North Sea gas bonanza on the economy of the Netherlands. This malady involves commodity exports driving up the value of the currency, making other parts of the economy less competitive, leading to a current-account deficit and even greater dependence on commodities.“(bericht van 9 september 2010). Er wordt vermoedelijk verwezen naar het artikel The Dutch Disease van 26 november 1977. Een scherp geformuleerde terugblik over de manier waarop Nederland zijn bodemschat heeft benut geeft Filip de Kam in 1997. In 2009 wordt het in NRC nog eens dunnetjes overgedaan.

Oliecrises

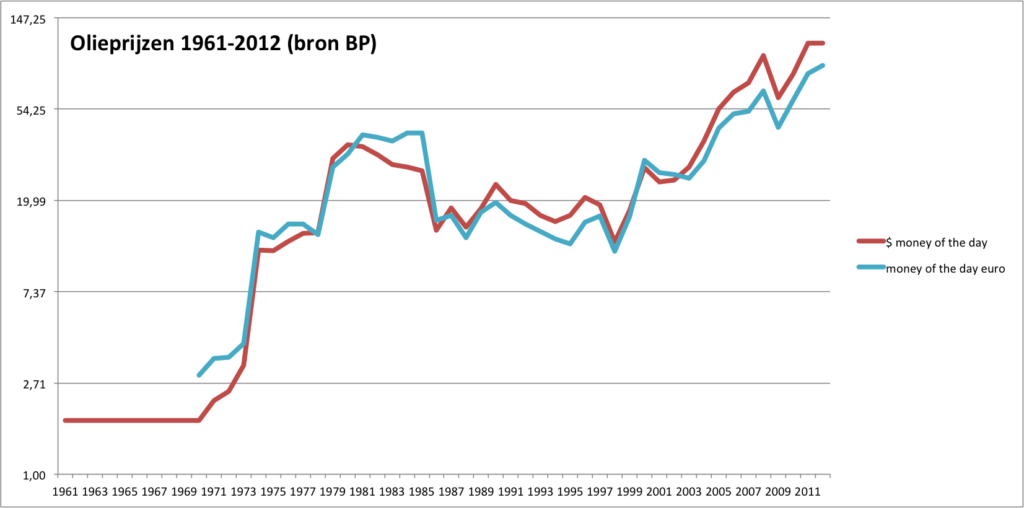

De twee pieken in de inflatie rond 1973 en 1980 laten de gevolgen zien van een zeer scherpe prijsstijging van een belangrijk importproduct waarvoor geen alternatief is. Beide keren is aan de inflatiepiek een ‘olie-crisis’ voorafgegaan. In 1973 wordt olie ongeveer 3 keer zo duur als gevolg van een boycot van landen die Israël steunden in de Jom Kipoeroorlog oorlog. In 1979 wordt de olie nog eens ruim twee keer zo duur als gevolg van stakingen in de olieindustrie van Iran. Die waren onderdeel van een beweging om de Shah van Perzië te verdrijven.

In beide gevallen leidt de snelle stijging van de olieprijs tot een toename van de inflatie én tot een scherp verminderde economische activiteit. De nationale economieën krimpen in 1974-1975 met ongeveer 5%; de recessie van 1980-1982 is weliswaar niet zo scherp, maar hoge groeicijfers om de opgelopen achterstand in te halen komen na 1980 nauwelijks meer voor.

Nederland en de VS krijgen in 1973 ook nog te maken met een olieboycot door de arabische olieleveranciers. In een televisietoespraak op 1 december 1973 kondigt Den Uyl aan dat benzine op de bon gaat en vraagt de premier de Nederlanders zuinig te zijn met energie om “onze economie langer overeind te houden” en de werkloosheid te beperken. Maar in de aanpak van deze crisis schuilt ook de oplossing voor een groeiend probleem, want “de crisis van vandaag, het energietekort waarmee we te maken hebben” brengt tot uitdrukking “dat we niet door kunnen gaan met het verbruik van beperkte voorraden energie“. Zuinigheid is het nieuwe motto en met de nationale kierenjacht wordt in de jaren zeventig het startsein gegeven voor een kwalitatief andere omgang met energie.

Bij de recessie van 1980-1982 is de verhoging van de olieprijs één van de oorzaken (een andere oorzaak is de beleidsverandering van de FED).

In de jaren na de eerste oliecrisis is men namelijk op zoek gegaan naar olievelden buiten de OPEC landen en naar vervangers van olie (o.a. gas en steenkool), zodat bij een stijging van de prijs van olie gereageerd zou kunnen worden met een afname van de vraag (vraagelasticiteit). Bij de tweede oliecrisis treedt er een daling op in de vraag naar olie uit het Midden-Oosten wat in combinatie met een toegenomen aanbod leidt tot een prijsstabilisering die aanhoudt tot 1998.

Lonen

De looneplosie van 1964 markeert het keerpunt in de loonontwikkeling in Nederland.

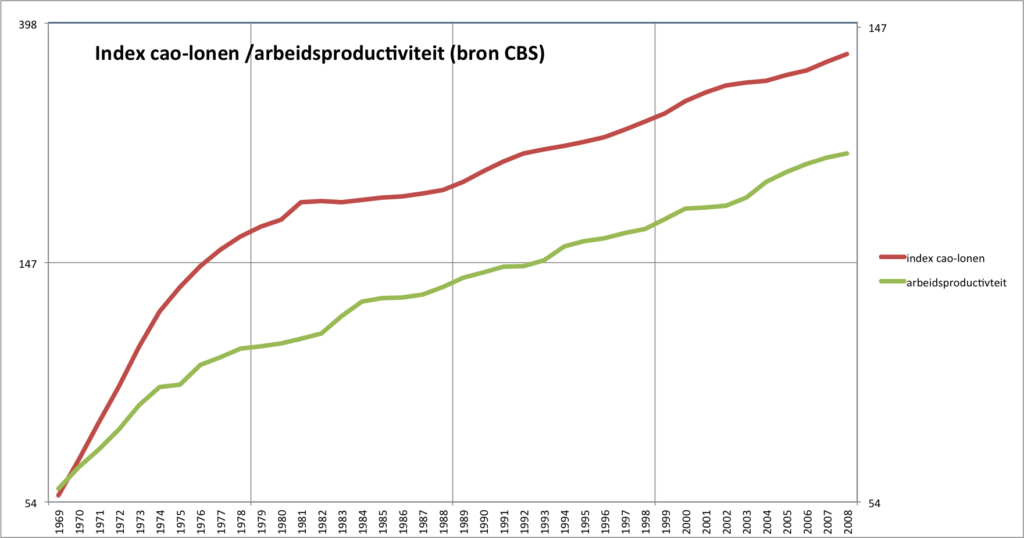

De cao-lonen lopen in de jaren zeventig sneller op dan de arbeidsproductiviteit. Onderstaande grafiek laat zien dat het verschil vanaf 1969 jaarlijks toeneemt. In 1981 wordt aan deze ontwikkeling een einde gemaakt. De stijging van de lonen die niet wordt gefinancierd uit een toename van arbeidsproductiviteit zal onder meer via hogere prijzen worden betaald. De jaarlijkse “wenteling van de zo gevreesde loon-prijsspiraal” was mogelijk gemaakt door het opschorten van de geleide loon- en prijspolitiek. De gedifferentieerde loonpolitiek die was ingevoerd door het kabinet De Quay zou het volgens Dr. Holtrop, president van De Nederlandse Bank, niet “kunnen stellen zonder de rechtvaardigheidsgrond: „gelijk loon voor gelijke arbeid”, waarop, het systeem van de algemene loonronden stoelde. Zo zegt hij dat een algemene welvaartsstijging op de duur ook tot loonsverhoging zal moeten leiden in bedrijfstakken met weinig of geen produktiviteitsverhoging.“3 Blijft de inflatie in de jaren zestig beperkt tot rond 5%, in de jaren zeventig worden daar dus nog enige procenten bovenop gedaan.

Werkloosheid

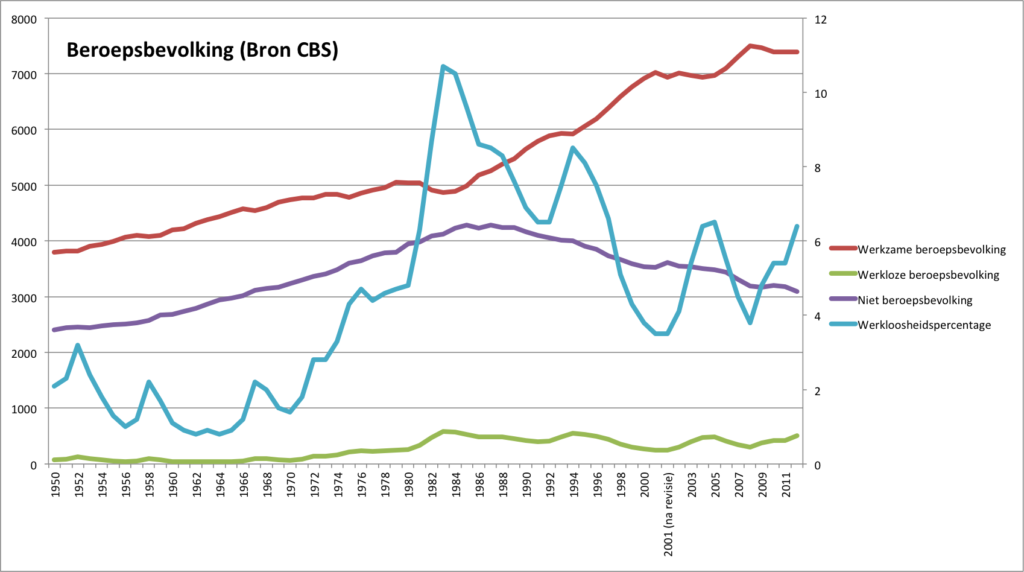

Met een werkloosheidspercentage van rond 2% tot 1970 is er sprake van “volledige” werkgelegenheid. Daar komt na 1970 verandering in. In 1976 is de werkloosheid opgelopen tot 4,7% en blijft gedurende enige jaren op dit niveau. In 1980 schiet de werkloosheid omhoog en piekt in 1983 op 10,7%; 585.000 mensen, volgens huidige tellingen, zoeken werk dat niet te vinden is. Volgens toenmalige tellingen was het aantal echter beduidend hoger. Kranten maken melding van 800.000 of meer: “Na een aanvankelijke daling is de werkloosheid in januari weer tot boven de 800.000 gestegen.“(De Telegraaf, 13 februari 1985). Het CPB was ruim een jaar eerder nog somberder: “Het Centraal Planbureau (CPB) verwacht voor 1984 een gemiddeld aantal werklozen van 900.000“.4 Hoewel de werkloosheid vanaf het midden van de jaren tachtig langzaam afneemt zal het structureel hoger blijven dan waaraan men tot de jaren zeventig gewend was. ‘Volledige’ werkgelegenheid is sindsdien niet meer gerealiseerd, ondanks het motto “werk, werk, werk” van de paarse kabinetten uit de jaren 90. Maar waarom schoot de werkloosheid in 1980 zo snel omhoog?

- Leerzaam is Friedmans voorbeeld over geld dat een onderneming spendeert aan bestrijding van vervuiling. Het is gerechtvaardigd als het in het eigenbelang van de onderneming is of als het door overheidsregulering wettelijk is afgedwongen. Maar wat er gebeurt als beide niet naadloos op elkaar aan te sluiten? Denk aan de PFAS-verontreining: stoffen die niet in de natuur voorkomen en allemaal door ondernemingen industrieel zijn geproduceerd. Friedman bestrijdt dat er een beroep gedaan kan worden gedaan op de ‘sociale verantwoordelijkheid’ van de manager, want he is to make expenditures on reducing pollution beyond the amount that is in the best interests of the corporation or that is required by law in order to contribute to the social objective of improving the environment ↩︎

- Bordo, M.D., The Bretton Woods International Monetary System. A historical overview, blz. 50) ↩︎

- De Tijd De Maasbode, 26-04-1960 ↩︎

- Leeuwarder Courant, 14 september 1983 ↩︎